ESG-Investitionen, ESG-Ratings & ESG-Scores: Ein Überblick

18. Juli 2024 • Lesezeit: 5 Min

ESG-Investments gewinnen in der Finanzwelt zunehmend an Bedeutung. Doch was steckt eigentlich hinter diesem Begriff? ESG steht für Umwelt (Environment), Soziales (Social) und Unternehmensführung (Governance) und beschreibt nachhaltige Anlagestrategien, die nicht nur Rendite, sondern auch soziale und ökologische Aspekte berücksichtigen. In unserem Artikel werfen wir einen detaillierten Blick auf die Entstehung und Entwicklung von ESG-Investments, beleuchten ihre Vor- und Nachteile sowie diskutieren Risiken und Herausforderungen. Warum sind ESG-Investitionen heutzutage so wichtig? Wie funktioniert das Prinzip des ESG-Investings und welche Vorteile bietet es? Alles Wissenswerte im Überblick dazu erfahren Sie hier.

Kurzfassung: Alles wichtige rund um ESG Ratings und Investitionen

ESG-Investitionen sind Anlageformen, die auf Nachhaltigkeit ausgerichtet sind und ESG-Faktoren berücksichtigen. Unternehmen, die in ESG-Investitionen investieren möchten, müssen nachhaltig agieren und transparente Geschäftspraktiken vorweisen. Diese Form von Investitionen gewinnt zunehmend an Bedeutung, da sie nicht nur finanzielle Renditen erzielen, sondern auch einen positiven Einfluss auf Gesellschaft und Umwelt haben können.

Beim ESG-Investing werden Unternehmen anhand ihrer Leistung in den Bereichen Umwelt, Soziales und Governance bewertet. Es gibt verschiedene Möglichkeiten für nachhaltige Investitionen wie spezialisierte ESG-Fonds oder individuelle Aktienauswahlverfahren. Durch gezielte Finanzierung können Anleger dazu beitragen, positive Veränderungen in der Wirtschaft voranzutreiben und ein nachhaltigeres Finanzsystem zu schaffen.

ESG-Ratings und -Scores dienen dazu, Unternehmen hinsichtlich ihrer Nachhaltigkeitsleistung zu bewerten. Diese Ratings basieren auf verschiedenen Kriterien wie Umweltauswirkungen, Arbeitsbedingungen und Transparenz der Geschäftspraktiken. Ein gutes Rating kann das Image eines Unternehmens verbessern und langfristig positive Auswirkungen auf finanzielle Leistung haben.

Es gibt Risiken bei ESG-Investments wie die Schwierigkeit, den tatsächlichen Einfluss der ESG-Faktoren auf die finanzielle Performance genau einzuschätzen. Auch besteht das Risiko des "Greenwashings", bei dem Unternehmen ihr Image als nachhaltig tarnen. Jedoch bieten ESG-Anlagen auch Vorteile wie eine positive Auswirkung auf Gesellschaft und Umwelt, Risikominderung und die Möglichkeit, langfristige Werte zu schaffen.

Letztendlich ermöglichen ESG-Investments Anlegern, finanzielle Renditen zu erzielen und gleichzeitig positiven gesellschaftlichen Veränderungen beizutragen. Es ist wichtig, die Vor- und Nachteile sorgfältig abzuwägen und informierte Entscheidungen zu treffen, die den eigenen Wertvorstellungen entsprechen.

Sie möchten mehr zum Thema erfahren?

Abonnieren Sie jetzt unseren Newsletter und erhalten Sie regelmäßig Einblicke und Updates zu den neuesten Entwicklungen in den Bereichen LkSG, CSDDD, CSRD, ESRS, Compliance, ESG und Whistleblowing.

Alles rund um ESG-Investments

Definition und Bedeutung

ESG-Investments sind Anlageformen, die auf Nachhaltigkeit ausgerichtet sind. Hierbei werden Umwelt-, Sozial- und Governance-Faktoren berücksichtigt (ESG-Kriterien). Das Ziel besteht darin, ethische Aspekte in die Entscheidungen zur Kapitalanlage einzubeziehen. Unternehmen, die in ESG-Investitionen investieren möchten, müssen nachhaltig agieren und transparente Geschäftspraktiken vorweisen. Diese Investitionen sind von großer Bedeutung, da sie nicht nur finanzielle Renditen erzielen, sondern auch einen positiven Einfluss auf Gesellschaft und Umwelt haben. Unternehmen, die aktiv Umwelt-, Sozial- und Governance-Faktoren berücksichtigen, tragen dazu bei, langfristig das Risiko negativer Auswirkungen auf ihr Geschäft zu mindern. Anleger können durch ESG-Investments sicherstellen, dass ihr Kapital in ethisch verantwortliche Unternehmen fließt, welche transparente Geschäftspraktiken beibehalten und soziale Verantwortung übernehmen.

Der zunehmende Trend zu nachhaltigen Investitionen spiegelt das steigende Bewusstsein für ökologische und soziale Belange in der Finanzbranche wider. Immer mehr Anleger erkennen den Mehrwert einer ganzheitlichen Sichtweise auf Investitionen unter Berücksichtigung dieser Aspekte. Es ist daher entscheidend für Investoren jeglicher Art - sei es institutionelle Anleger oder Privatpersonen -, ihre Portfolios hinsichtlich Umweltschutz, sozialer Verantwortung und guter Unternehmensführung zu gestalten. Insgesamt bieten ESG-Investments und entsprechende Anlagestrategien eine Möglichkeit für Investoren, ihr Kapital gewinnbringend anzulegen und gleichzeitig einen positiven gesellschaftlichen Beitrag zu leisten.

So funktioniert das ESG-Investing

ESG-Investing, auch bekannt als nachhaltiges Investieren, ist eine Anlagestrategie, die nicht ausschließlich auf finanzielle Renditen abzielt, sondern auch Umwelt-, Sozial- und Governance-Faktoren in Betracht zieht. Unternehmen werden anhand ihrer Leistung in diesen Bereichen bewertet und selektiert. Umweltaspekte beziehen sich auf den ökologischen Fußabdruck eines Unternehmens sowie dessen Umgang mit natürlichen Ressourcen und Emissionen. Soziale Aspekte umfassen Bereiche wie Arbeitsbedingungen, Menschenrechte und Vielfalt am Arbeitsplatz. Governance bezieht sich auf die Unternehmensführung sowie Transparenz und ethisches Verhalten.

Durch die Berücksichtigung von ESG-Kriterien können Anleger gezielt in Unternehmen investieren, die verantwortungsbewusst handeln. Diese Strategie unterstützt positive Veränderungen in der Wirtschaft und trägt gleichzeitig zur Schaffung eines nachhaltigeren Finanzsystems bei. Es stehen verschiedenen Möglichkeiten für nachhaltige Investitionen zur Verfügung: von spezialisierten Fonds über ETFs bis hin zu individuellen Aktienauswahlverfahren. Dank dieser vielfältigen Optionen können Anleger ihre persönlichen Präferenzen berücksichtigen und aktiv an einer besseren Zukunft mitwirken.

ESG-Investitionen: Hintergrund und Entstehung

ESG-Investitionen haben in den vergangenen Jahren erheblich an Bedeutung gewonnen. Diese Form von Investitionen ist auf das steigende Bewusstsein für Nachhaltigkeitsthemen zurückzuführen. Früher lag der Fokus bei Investitionen hauptsächlich auf finanziellen Renditen, ohne große Beachtung der Umwelt- oder Gesellschaftsauswirkungen. Heutzutage hat sich diese Perspektive gewandelt, da immer mehr Menschen die Bedeutung verantwortungsbewussten Investierens erkennen.

Die Geschichte der ESG-Investitionen reicht zurück bis in die 1960er Jahre, als zunehmend mehr Unternehmen begannen, ethische und soziale Aspekte in ihre Geschäftstätigkeiten zu integrieren. Dies verdeutlicht einen Trend hin zu einem ganzheitlicheren Ansatz bei Investmententscheidungen. Immer mehr Investoren erkennen den langfristigen Wert einer nachhaltigen Geldanlage und fordern von Unternehmen Transparenz hinsichtlich Umweltauswirkungen sowie sozialer Verantwortung.

Durch Initiativen wie die UN Principles for Responsible Investment (PRI) (zu den Prinzipien), die Sustainable Development Goals (SDGs) und das Pariser Abkommen (zum Pariser Abkommen) wird deutlich, dass ESG-Faktoren nicht nur ethisch korrekt sind, sondern auch einen positiven Einfluss auf langfristige Renditen haben können. Diese Entwicklungen haben dazu geführt, dass ESG-Kriterien heutzutage ein fundamentaler Bestandteil des globalen Finanzsystems darstellen.

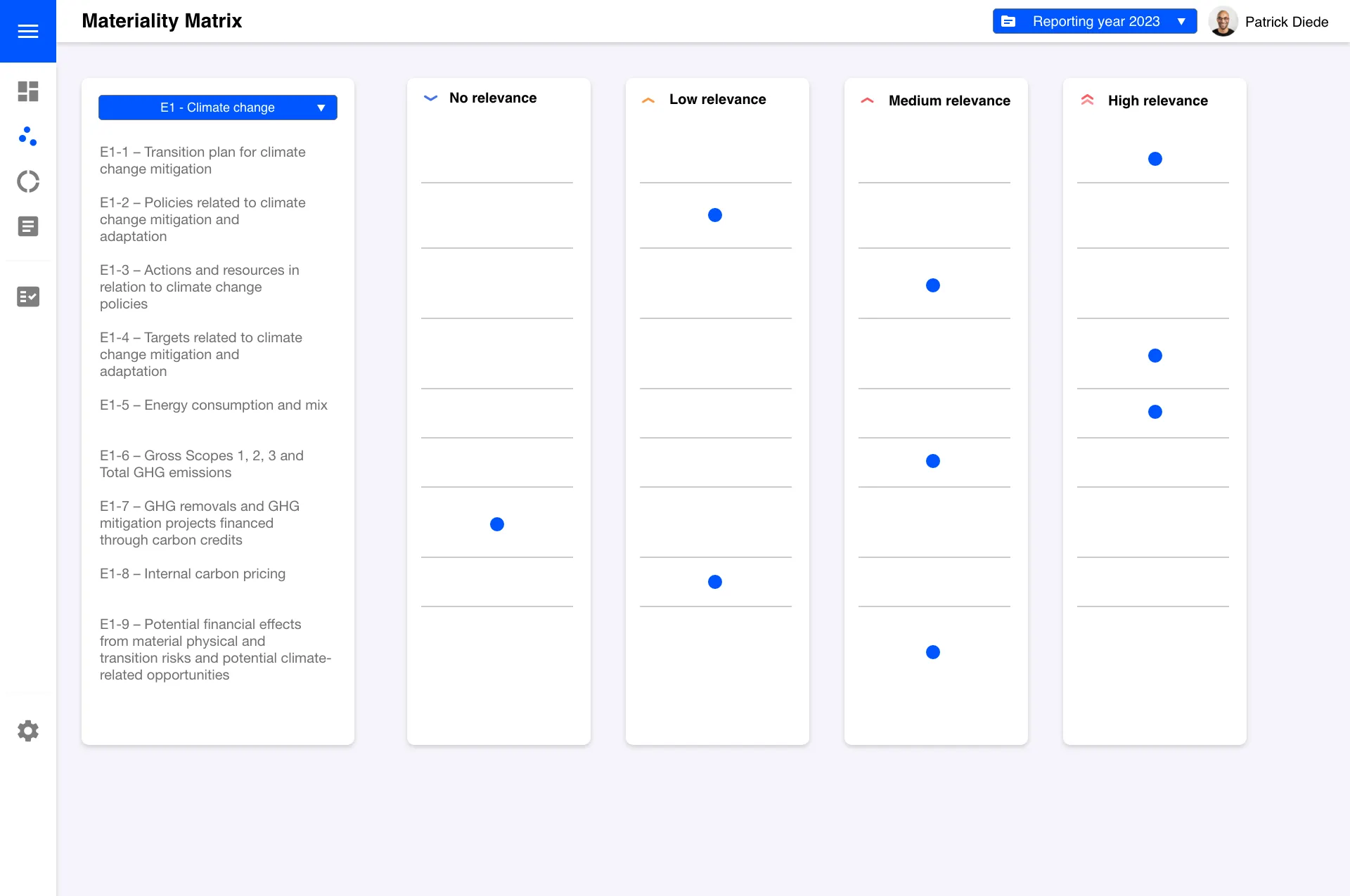

Nachhaltigkeitsreporting leicht gemacht

Machen Sie Nachhaltigkeit messbar: Unser ESG Reporting-Tool hilft Ihnen, Daten zu erfassen, Risiken zu bewerten und Fortschritte zu berichten – alles in einer Anwendung.

Ratings und Scores

Was ist das?

ESG-Ratings und ESG-Scores sind Instrumente, die dazu dienen, Unternehmen hinsichtlich ihrer Leistung in den Bereichen Umwelt, Soziales und Governance zu bewerten. Das ESG-Rating basiert auf einer Vielzahl von Datenquellen und -analysen, darunter Berichte über Umweltauswirkungen, Arbeitsbedingungen oder ethisches Verhalten. Anhand dieser Informationen werden dann Bewertungen erstellt, die Investoren dabei helfen sollen zu entscheiden, welche Unternehmen sie unterstützen möchten. Ein gutes Rating kann nicht nur das Image eines Unternehmens verbessern und sein Risikoprofil senken, sondern auch langfristig positive Auswirkungen auf seine finanzielle Leistung haben.

Immer mehr Investoren berücksichtigen daher bei ihren Entscheidungen auch das Ergebnis eines Ratings. Nachhaltige Ratings werden häufig von unabhängigen Rating-Agenturen durchgeführt und geben Anlegern eine Orientierung darüber, wie nachhaltig ein Unternehmen agiert. Dabei wird oft eine Skala verwendet um das Nachhaltigkeitsprofil eines Unternehmens zu kennzeichnen. Je höher das Rating bzw. Score ist, desto besser schneidet das Unternehmen in Bezug auf seine ökologischen und sozialen Auswirkungen ab.

Wie funktioniert das Rating?

Die ESG-Bewertung basiert auf einer Vielzahl von Kriterien, die von Umweltauswirkungen über Arbeitsbedingungen bis hin zur Transparenz der Geschäftspraktiken reichen. Die genaue Zusammensetzung der Bewertungskriterien kann je nach Rating-Agentur variieren. Zu den häufig verwendeten Datenquellen gehören öffentlich zugängliche Informationen wie Geschäftsberichte, Nachhaltigkeitsberichte oder unabhängige Studien. Um einen ESG-Score zu berechnen, wird jede Komponente entsprechend ihrer Relevanz für das Gesamtbild gewichtet. Je besser ein Unternehmen in Bezug auf Umweltschutzmaßnahmen, soziale Anliegen und gute Unternehmensführung abschneidet, desto höher fällt sein Score aus. Ein hoher ESG-Wert signalisiert Investoren und Stakeholdern somit eine starke Position des Unternehmens im Hinblick auf Nachhaltigkeit und ethisches Handeln.

Es ist wichtig anzumerken, dass es keine standardisierte Methode gibt, um die Scores genau zu berechnen - dies führt oft zu Diskussionen darüber, welche Faktoren berücksichtigt werden und wie sie bewertet werden sollen. Dennoch haben sich diese Scores als nützliches Instrument etabliert, um das Engagement eines Unternehmens hinsichtlich ökologischer Verantwortung und sozialer Belange transparent darzustellen.

Wie verbessert man den Score?

Um den ESG-Score zu verbessern, müssen verschiedene Maßnahmen ergriffen werden. Zunächst sollte das Unternehmen transparente Berichte über seine nachhaltigen Praktiken veröffentlichen. Dazu gehören Informationen darüber, wie es mit Umweltauswirkungen umgeht, wie es sozialen Herausforderungen begegnet und welche Governance-Strukturen es implementiert hat. Des Weiteren kann eine Verbesserung des Scores durch die Implementierung von nachhaltigen Geschäftspraktiken erreicht werden. Das bedeutet zum Beispiel die Reduzierung des CO2-Ausstoßes oder die Förderung der Vielfalt am Arbeitsplatz. Ein weiterer wichtiger Schritt zur Steigerung des Scores ist die Einbindung der Stakeholder in Entscheidungsprozesse rund um Nachhaltigkeitsthemen. Indem das Unternehmen auf Feedback von Mitarbeitern, Kunden, Lieferanten und Anlegern eingeht und deren Bedürfnisse berücksichtigt, kann es seine Werte im Bereich Umwelt-, Sozial-und Governance-Fragen stärken.

Zusammenfassend lässt sich sagen: Durch Transparenz bei der ESG-Berichterstattung über Nachhaltigkeitsmaßnahmen, aktive Bemühungen zur Implementierung nachhaltiger Geschäftspraktiken sowie einer engagierten Zusammenarbeit mit Stakeholdern können Unternehmen ihren ESG-Score verbessern - was nicht nur gut für ihr Image ist sondern auch langfristige finanzielle Stabilität gewährleisten kann.

Risiken und Chancen von nachhaltigen Investments

Nachhaltige und sozial verantwortliche Investments werden immer beliebter. Die Risiken solcher Anlagen sind jedoch nicht zu vernachlässigen. Ein mögliches Risiko besteht darin, dass es schwierig sein kann, den tatsächlichen Einfluss der Environment Social Governance Faktoren auf die finanzielle Performance eines Unternehmens genau einzuordnen. Zudem könnten bestimmte Branchen oder Regionen stärker von regulatorischen Veränderungen betroffen sein.

Auf der anderen Seite bieten die Investments auch zahlreiche Chancen. Durch das Berücksichtigen von ESG-Kriterien können Anleger dazu beitragen, positive gesellschaftliche Veränderungen voranzutreiben und langfristige Werte zu schaffen. Unternehmen mit einer starken Nachhaltigkeitsstrategie könnten langfristig stabiler und widerstandsfähiger gegenüber externen Risiken wie Klimawandel oder sozialer Unruhe sein.

Es ist wichtig für Anleger, eine ausgewogene Perspektive auf die Risiken und Chancen von ESG-Investments einzunehmen sowie ihre eigenen Wertvorstellungen mit ihren Investmententscheidungen in Einklang zu bringen. Letztendlich können gut informierte Entscheidungen im Bereich nachhaltiger Kapitalanlage sowohl finanziell als auch ethisch lohnenswert sein - ein Gewinn für alle Beteiligten.

Vor- und Nachteile von ESG-Investments

Vorteile:

- Positive Auswirkung auf Gesellschaft und Umwelt: Einer der größten Vorteile ist die Möglichkeit, nachhaltige Veränderungen zu fördern und positiven Einfluss auf Umwelt- und Sozialstandards auszuüben. Durch gezielte Investitionen können Anleger dazu beitragen, dass Unternehmen verantwortungsvoller handeln und sich langfristig für Nachhaltigkeit einsetzen.

- Risikominderung: Ein weiterer Vorteil von Nachhaltigen-Investitionen ist die Risikoreduktion. Indem Umwelt-, Sozial- und Governance-Faktoren in die Anlageentscheidungen einbezogen werden, können Investoren finanzielle Risiken wie Reputationsverluste oder rechtliche Probleme reduzieren.

- Verbesserung der finanziellen Performance: Es hat sich gezeigt, dass Unternehmen, die den Kriterien entsprechen, in der Regel erfolgreicher sind. Sie haben weniger Risiken und verfolgen eine langfristige Perspektive.

- Steigende Nachfrage und gesellschaftliche Akzeptanz: Durch das wachsende Interesse der Öffentlichkeit an Nachhaltigkeit und sozialer Verantwortung steigt die Beliebtheit von Nachhaltigen-Investments. Dies kann dazu führen, dass diese Unternehmen höhere Kapitalzuflüsse verzeichnen und bessere Renditen erzielen.

Nachteile:

- Herausforderungen bei der Bewertung: Da es keine einheitlichen Methoden zur Bewertung der Environmental Social Governance Faktoren gibt, kann es schwierig sein, Unternehmen objektiv zu vergleichen und objektive Kriterien zur Bewertung von Nachhaltigkeit zu finden.

- Greenwashing: Es besteht das Risiko des sogenannten "Greenwashing", bei dem Unternehmen ihr Image als nachhaltig tarnen, obwohl sie nicht wirklich entsprechend handeln.

- Höhere Kosten: Einige nachhaltige Fonds weisen höhere Gebühren auf als herkömmliche Fonds, da sie oft aktiv verwaltet werden und zusätzliche Analysen sowie Due Diligence erfordern.

- Transparenzlücken: Nicht alle Firmen kommunizieren ausführlich über ihre ESG-Maßnahmen, was es schwierig macht, eine genaue Bewertung ihrer tatsächlichen Leistung in diesem Bereich zu erhalten. Für Investoren, die Wert auf diese Offenheit legen, empfehlen sich ELTIFs (Europäische langfristige Investmentfonds): Diese haben einen Schwerpunkt auf dem Impact (Impact investing) und bemühen sich darum, diesen nachvollziehbar zu machen.

- Geringere Renditen: Zudem könnten die Kriterien manchmal im Widerspruch zu den finanziellen Zielen eines Investors stehen. Möglicherweise müssen Anleger Abstriche bei Renditeerwartungen machen oder bestimmte Branchen ausschließen, um ihren ethischen Prinzipien treu zu bleiben.

So sieht ein CSRD-konformer Nachhaltigkeitsbericht aus:

In unserem Leitfaden erklären wir Ihnen, woraus es bei der Erstellung eines Nachhaltigkeitsreportings ankommt und was alles drin enthalten sein muss.

Nachhaltige Investments: Finanzielle Renditen und positive Veränderungen vereint

Nachhaltige Investments sind eine wichtige Möglichkeit für Anleger und Anlegerinnen, ihr Geld gewinnbringend anzulegen und gleichzeitig einen positiven gesellschaftlichen Beitrag zu leisten. Durch die Berücksichtigung von Umwelt-, Sozial- und Governance-Faktoren können Investoren gezielt in Unternehmen investieren, die verantwortungsbewusst handeln und langfristig stabiler und widerstandsfähiger gegenüber externen Risiken sind. ESG-Ratings und -Scores bieten dabei eine Orientierungshilfe, um nachhaltige Unternehmen zu identifizieren und ihre Leistung in Bezug auf Nachhaltigkeit transparent darzustellen. Es ist jedoch wichtig, die Vor- und Nachteile der Anlagen abzuwägen, da es Herausforderungen bei der Bewertung gibt und das Risiko des “Greenwashing” besteht. Dennoch können gut informierte Entscheidungen im Bereich nachhaltiger Investitionen sowohl finanziell als auch ethisch lohnenswert sein. Insgesamt bieten ESG-Investments eine Möglichkeit, Renditen zu erzielen und gleichzeitig positive Veränderungen in der Welt herbeizuführen.

FAQ

-

ESG-Ratings bewerten die Nachhaltigkeitsleistung von Unternehmen in den Bereichen Umwelt (Environmental), Soziales (Social) und Unternehmensführung (Governance). Hierfür analysieren Ratingagenturen Unternehmensdaten, Berichte und öffentliche Informationen, um eine Gesamtnote oder einen Score zu vergeben. Diese Bewertungen helfen Anlegern, die ethischen und nachhaltigen Praktiken von Unternehmen zu beurteilen und fundierte Investitionsentscheidungen zu treffen.

-

ESG-Scores werden durch die Sammlung und Analyse von Daten aus Unternehmensberichten, öffentlichen Quellen und Medienberichterstattung berechnet. Diese Daten werden in die drei Kategorien Umwelt, Soziales und Unternehmensführung unterteilt, wobei verschiedene Kriterien gewichtet werden, je nach Branche und spezifischer Rating-Agentur. Die Scores werden durch Punktesysteme und Benchmarking ermittelt und anschließend validiert. Schließlich werden die Ergebnisse in einem umfassenden Bericht veröffentlicht, der die Leistung des Unternehmens detailliert darstellt.

-

Nachhaltige Ratings sind für Investoren wichtig, da sie Einblicke in die Nachhaltigkeits- und Risikomanagementpraktiken von Unternehmen bieten. Sie helfen dabei, potenzielle Risiken aus Umwelt-, Sozial- und Governance-Problemen zu identifizieren, was zu einer besseren Risikominderung führt. Zudem fördern sie nachhaltige Anlagestrategien, indem sie den Anlegern ermöglichen, Unternehmen auszuwählen, die mit ihren ethischen Werten übereinstimmen. Angesichts wachsender regulatorischer Anforderungen unterstützen ESG-Ratings zudem die Einhaltung notwendiger Transparenzstandards. Insgesamt tragen sie zur langfristigen Wertschöpfung und Stabilität im Portfolio bei.

-

Unternehmen mit hohen ESG-Ratings profitieren von mehreren Vorteilen, darunter verbesserter Zugang zu Kapital und attraktivere Finanzierungsbedingungen, da sie für nachhaltige Investoren besonders ansprechend sind. Zudem stärken sie ihre Reputation und ihren Markenwert, was das Vertrauen von Kunden und Stakeholdern erhöht. Diese Unternehmen können sich von Wettbewerbern abheben und sind oft besser in der Lage, Risiken zu identifizieren und zu managen. Darüber hinaus führen starke ESG-Praktiken zu einer höheren Mitarbeiterzufriedenheit und -bindung und tragen insgesamt zur langfristigen Stabilität und Wettbewerbsfähigkeit bei.

-

ESG-Investitionen bringen mehrere Risiken mit sich. Die Verfügbarkeit und Qualität von nachhaltigen Daten variiert oft, was zu ungenauen Analysen führen kann. Unterschiedliche Bewertungsmethoden der Rating-Agenturen erschweren zudem die Vergleichbarkeit. ESG-Anlagen sind nicht frei von allgemeinen Marktrisiken und Schwankungen. Zudem können sich regulatorische Änderungen auf das Umfeld auswirken. Ein weiteres Problem ist Greenwashing, bei dem Unternehmen ihre Nachhaltigkeitsleistungen übertreiben.

-

Es gibt einige Rating-Agenturen, darunter bekannte Namen wie Sustainalytics, MSCI ESG Research, FTSE Russell, Bloomberg ESG Data, Refinitiv, RobecoSAM und ISS ESG. Jede Agentur verwendet bei der Bewertung unterschiedliche Methoden und Kriterien, was zu leicht verschiedenen Ergebnissen führen kann. Diese Diversität bietet Anlegern zwar eine breite Auswahl, bringt jedoch auch Herausforderungen in der Vergleichbarkeit und Interpretation der Ratings mit sich. Daher ist es wichtig, die jeweiligen Bewertungsansätze der verschiedenen Agenturen zu verstehen, um fundierte Investitionsentscheidungen treffen zu können.

-

Die Ratings werden in der Regel mindestens einmal jährlich aktualisiert, wobei die Frequenz je nach Rating-Agentur und Branche variieren kann. Einige Agenturen bieten auch eine kontinuierliche Überwachung an, um Ratings bei relevanten Ereignissen wie neuen Berichten oder Änderungen in der Unternehmensführung sofort anzupassen. In Branchen mit schnell wechselnden Praktiken kann eine häufigere Aktualisierung erforderlich sein. Die Aktualisierungen hängen auch von der Verfügbarkeit neuer Daten ab, die in die Bewertungen einfließen. Anleger sollten sich darüber im Klaren sein, dass sich die Einstufungen eines Unternehmens schnell ändern können, basierend auf aktuellen Entwicklungen und Informationen.

-

Unternehmen können aktiv ihre ESG-Scores beeinflussen, indem sie nachhaltige Unternehmensstrategien entwickeln, die Umwelt-, Sozial- und Governance-Ziele umfassen. Transparente Berichterstattung über Fortschritte, der Dialog mit Stakeholdern und die Sensibilisierung der Mitarbeitenden sind ebenfalls wichtige Schritte zur Verbesserung der Performance. Zudem sollten identifizierte Schwächen proaktiv behoben werden, etwa durch Investitionen in umweltfreundliche Technologien oder die Einführung von Compliance-Programmen. Durch diese Maßnahmen können Unternehmen nicht nur ihre Ratings erhöhen, sondern auch langfristig Wert für ihre Stakeholder schaffen.

-

Die Hauptkritiken von Ratings sind ihre Subjektivität und Inkonsistenz, da unterschiedliche Rating-Agenturen verschiedene Ergebnisse für dasselbe Unternehmen liefern können. Mangelnde Transparenz in den Bewertungsmethoden erschwert es Anlegern, die Ergebnisse nachzuvollziehen. Zudem besteht das Risiko des Greenwashings, bei dem Unternehmen ihre ESG-Leistungen übertreiben. Außerdem können die Ratings manchmal nicht schnell genug auf aktuelle Veränderungen reagieren. Eine Überbetonung quantitativer Daten kann wichtige qualitative Faktoren vernachlässigen, was zu einem unvollständigen Bild der ESG-Performance führt. Insgesamt erfordern diese Herausforderungen ein kritisches Verständnis der Ratings, um fundierte Entscheidungen im Bereich nachhaltiger Investitionen treffen zu können.

-

Anleger können Ratings in ihre Entscheidungen integrieren, indem sie diese als Teil ihrer Due-Diligence-Prüfung berücksichtigen und die ESG-Performance potenzieller Investitionen analysieren. Regelmäßige Bewertungen der ESG-Ratings im eigenen Portfolio und der gezielte Austausch von Anlagen mit niedrigen Ratings sind ebenfalls sinnvoll. Zudem können Anleger spezielle nachhaltige Fonds oder ETFs nutzen, um in nachhaltige Unternehmen zu investieren. Ein langfristiger Betrachtungsansatz sowie der aktive Dialog mit Unternehmen zur Verbesserung ihrer Praktiken stärken die Integration von ESG-Kriterien. Außerdem sollten Anleger über aktuelle Trends und regulatorische Entwicklungen informiert sein, um ihre Strategien kontinuierlich anzupassen.

-

Der Hauptunterschied zwischen ESG-Ratings und traditionellen finanziellen Ratings liegt in ihrem Fokus: Während finanzielle Ratings die wirtschaftliche Leistung und Stabilität eines Unternehmens bewerten, konzentrieren sich ESG-Ratings auf dessen Umwelt-, Sozial- und Governance-Praktiken. Finanzielle Ratings basieren hauptsächlich auf quantitativen Metriken wie Umsatz und Gewinn, während ESG-Ratings sowohl quantitative als auch qualitative Kriterien berücksichtigen, die langfristige Auswirkungen auf die Unternehmensperformance haben. Zudem orientieren sich Ratings an ethischen und nachhaltigen Anlagetrends, während traditionelle Ratings primär auf kurzfristige finanzielle Gesundheit abzielen. Schließlich spiegeln sie unterschiedliche Erwartungen der Stakeholder wider, da ESG-Ratings auch soziale und umweltbezogene Verantwortung in den Mittelpunkt stellen.

-

ESG-Ratings sind derzeit nicht standardisiert, da verschiedene Rating-Agenturen unterschiedliche Methoden, Kriterien und Gewichtungen verwenden, was zu inkonsistenten Ergebnissen führen kann. Die Begriffe und Kriterien sind oft nicht klar definiert, was die Vergleichbarkeit erschwert. Es gibt jedoch Anstrengungen zur Standardisierung, beispielsweise durch Initiativen wie die Global Reporting Initiative (GRI) und das Sustainability Accounting Standards Board (SASB), sowie durch regulatorische Entwicklungen. Anleger sollten sich der Variabilität bewusst sein und die jeweiligen Methoden der Agenturen verstehen, um fundierte Entscheidungen zu treffen.

-

Die Ratings sind zukunftsweisend für die Finanzbranche, da sie das wachsende Interesse an nachhaltigen Investitionen und die Integration von Umwelt- und Sozialkriterien in Anlagestrategien fördern. Sie ermöglichen eine umfassendere Risikobewertung, die über traditionelle finanzielle Kennzahlen hinausgeht, und unterstützen Unternehmen dabei, verantwortungsbewusste Praktiken zu implementieren. Regulatorische Entwicklungen verlangen zunehmend Transparenz in Bezug auf ESG-Faktoren, was das Thema weiter relevant macht. Zudem treiben ESG-Ratings die Entwicklung neuer nachhaltiger Finanzprodukte wie Fonds und -ETFs voran. Insgesamt wird die Berücksichtigung von ESG-Kriterien als entscheidend für den langfristigen Erfolg und die Stabilität von Unternehmen und Portfolios erkannt.