SFDR: Leitfaden zur Sustainable Finance Disclosure Regulation

20. März 2024 • Lesezeit: 5 Min

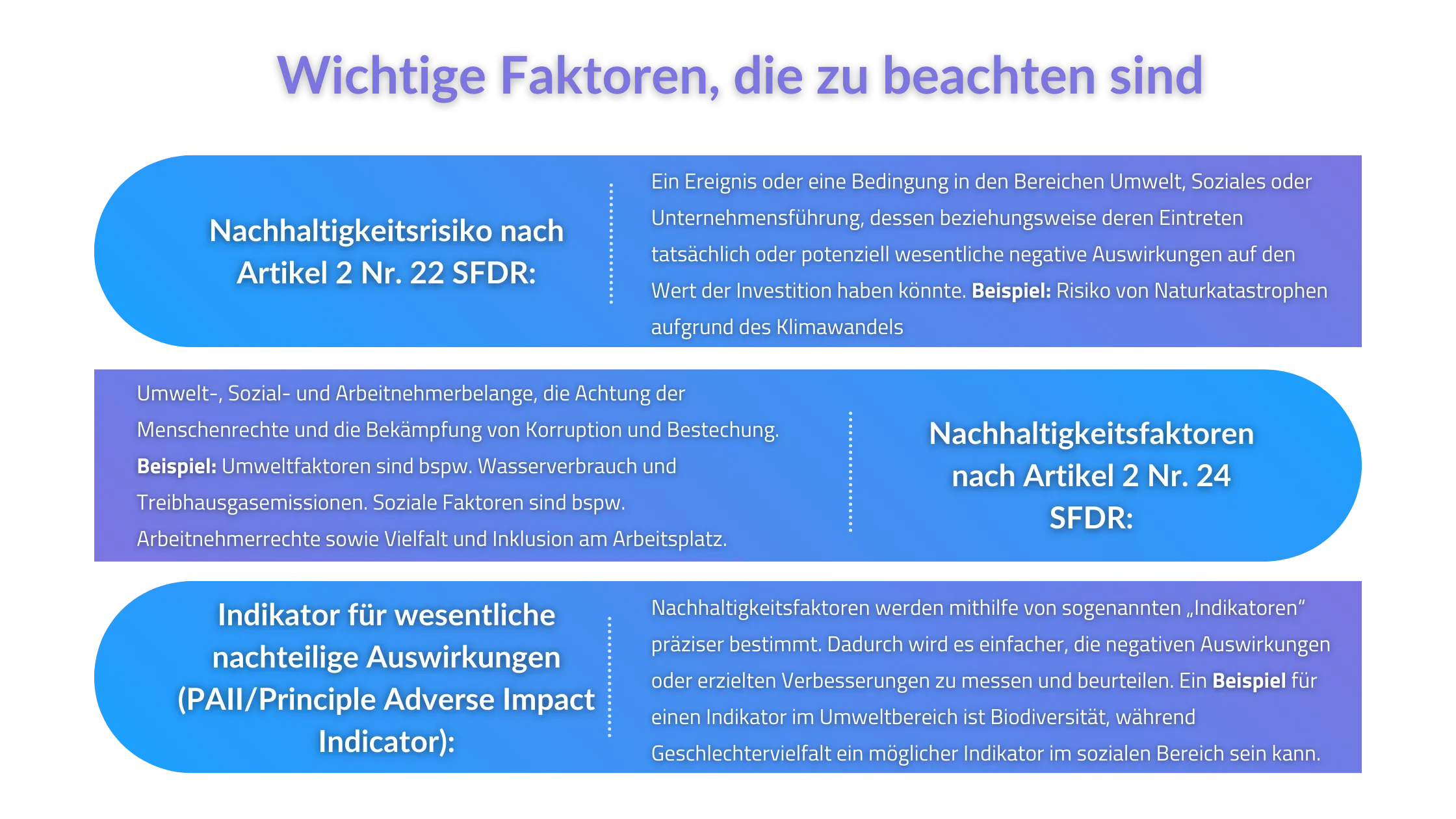

Mit der SFDR, auch bekannt als Offenlegungsverordnung, stehen Unternehmen vor einer Herausforderung: Die Offenlegung nachhaltiger Informationen wird immer wichtiger. Als Teil des EU Sustainable Finance Framework zielt die Verordnung darauf ab, private Investitionen mit Nachhaltigkeit zu verknüpfen. In der Praxis bedeutet dies, dass die Regulation sicherstellt, dass Investoren Zugang zu den relevanten Informationen erhalten, um ein nachhaltiges Investieren zu ermöglichen. Hintergrund dieses Bestrebens ist der Aktionsplan der EU mit dem Ziel eines klimaneutralen Europas bis zum Jahr 2050. Die Offenlegungsverordnung ist insofern relevant, als Transparenz, Langfristigkeit und Nachhaltigkeit in der Finanzwelt unter ihrem Schirm harmonisiert werden sollen. Gleichzeitig soll die Gefahr des Greenwashings gemindert und verhindert werden. Es wird erwartet, dass die Verordnung einen positiven Einfluss auf die Integration von ESG-Kriterien in den Investmentprozess haben und langfristig zu einer nachhaltigeren Wirtschaft beitragen wird. In unserem Leitfaden beleuchten wir alles was Sie zum Thema wissen müssen: die Auswirkungen der Sustainable Finance Disclosure Regulation, Schlüsselbegriffe und ihre Bedeutung sowie Herausforderungen und Chancen, die sich für Sie aus ihrer Anwendung ergeben.

Kurzfassung: Die SFDR

Die Sustainable Finance Disclosure Regulation (SFDR), auch bekannt als Offenlegungsverordnung, ist ein Bestandteil des EU Sustainable Finance Frameworks und zielt darauf ab, private Investitionen mit nachhaltigen Prinzipien zu verbinden. Ihr Zweck besteht darin, sicherzustellen, dass Investoren die relevanten Informationen erhalten, um nachhaltige Investitionsentscheidungen treffen zu können. Die SFDR trat am 10. März 2021 in Kraft und betrifft verschiedene Marktteilnehmer wie Finanzinstitute, Vermögensverwalter und Investmentfonds. Sie verlangt die Offenlegung von Umwelt-, Sozial- und Governance-Kriterien (ESG) und trägt dazu bei, den Markt für nachhaltige Anlagen zu stärken.

Die Verordnung unterscheidet zwischen unternehmensbezogenen und produktbezogenen Offenlegungspflichten. Unternehmen sind beispielsweise dazu verpflichtet, auf ihren Websites explizit anzugeben, ob sie die Auswirkungen ihrer Entscheidungen auf Nachhaltigkeitsfaktoren berücksichtigen. Zudem müssen Finanzmarktteilnehmer Informationen darüber geben, inwiefern sie Nachhaltigkeitsrisiken bei ihren Anlageentscheidungen berücksichtigen.

Die Finanzprodukte werden je nach ihrem Einfluss auf ESG-Faktoren in drei Produktkategorien kategorisiert: Artikel 6-Finanzprodukte berücksichtigen ESG-Kriterien bei ihren Anlageentscheidungen oder erläutern, warum Nachhaltigkeitsrisiken für sie keine Rolle spielen; Artikel 8-Finanzprodukte werben mit ökologischen und/oder sozialen Merkmalen; Artikel 9-Finanzprodukte bezeichnen sich als "nachhaltige Investitionen" und verfolgen explizit nachhaltige Ziele.

Transparenz und Berichterstattung sind zentrale Aspekte der SFDR. Unternehmen sind verpflichtet, detaillierte Informationen über ihre Nachhaltigkeitspraktiken offenzulegen, um das Vertrauen der Investoren zu stärken. Eine transparente Kommunikation ermöglicht es Unternehmen, ihre ESG-Performance effektiv zu kommunizieren und das Bewusstsein für ökologische und soziale Fragen zu schärfen.

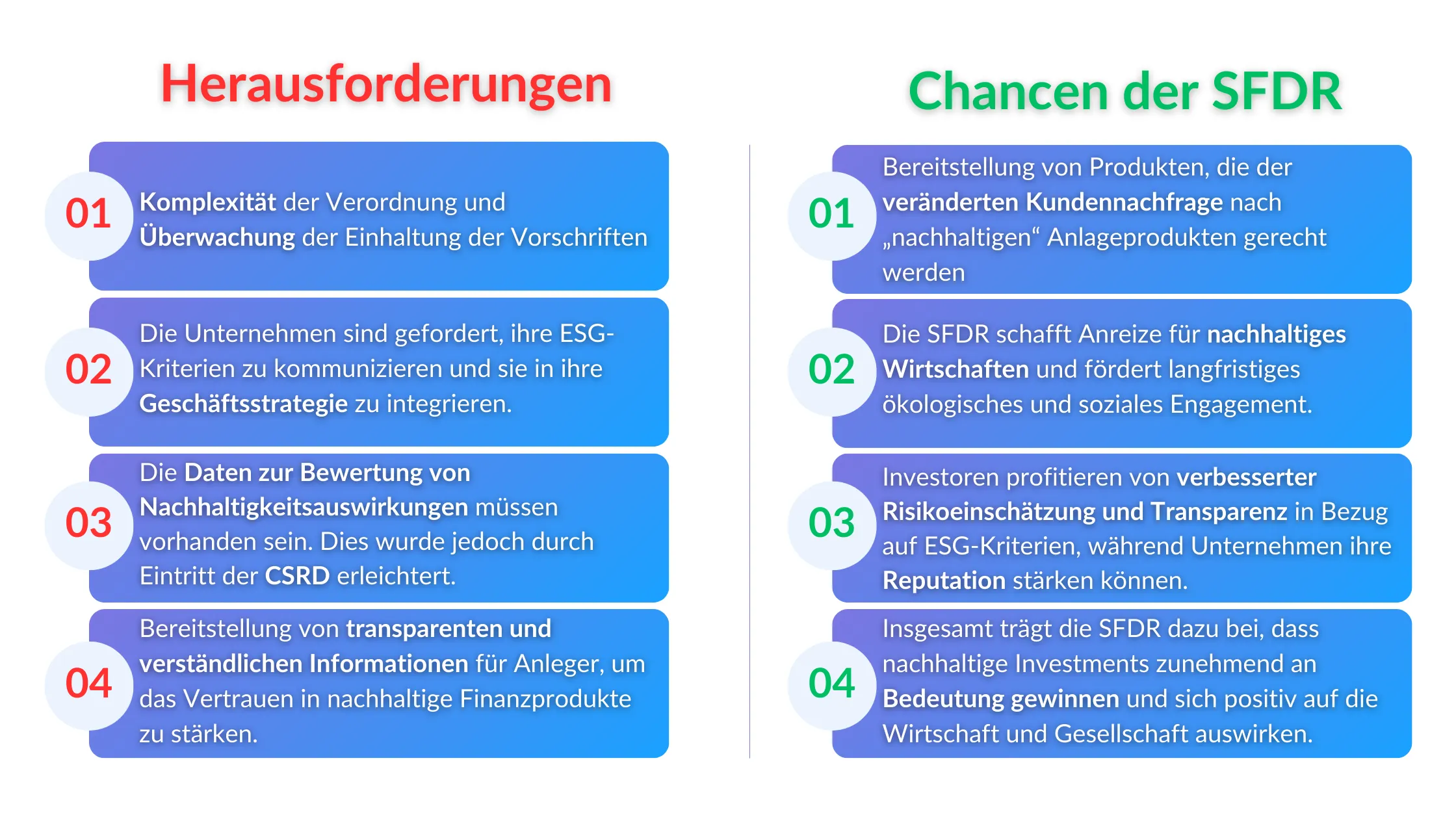

Die SFDR birgt sowohl Herausforderungen als auch Chancen. Unternehmen müssen komplexe Vorschriften einhalten und transparente Daten bereitstellen. Gleichzeitig bietet die SFDR die Gelegenheit, Produkte anzubieten, die der wachsenden Nachfrage nach nachhaltigen Investitionsmöglichkeiten gerecht werden.

Sie möchten mehr zum Thema erfahren?

Abonnieren Sie jetzt unseren Newsletter und erhalten Sie regelmäßig Einblicke und Updates zu den neuesten Entwicklungen in den Bereichen LkSG, CSDDD, CSRD, ESRS, Compliance, ESG und Whistleblowing.

SFDR: Definition, Erläuterung und Offenlegungsverordnung

Wann ist die SFDR in Kraft getreten?

Die Sustainable Finance Disclosure Regulation (SFDR) ist am 10. März 2021 in Kraft getreten und beinhaltet eine Vielzahl von Disclosure Requirements. Mit ihrer Einführung hat die Europäische Kommission ein wichtiges Instrument zur Förderung der Transparenz im Finanzsektor geschaffen. Unternehmen und Investoren müssen nun genauere Informationen über ihre nachhaltigen Anlagestrategien und -produkte offenlegen. Die Sustainable Finance Disclosure Regulation betrifft Asset Manager und gilt für eine Vielzahl von Marktteilnehmern, darunter Finanzinstitute, Vermögensverwalter und Investmentfonds. Durch die Offenlegung von Umwelt-, Sozial- und Governance-Kriterien (ESG) sollen Anleger in die Lage versetzt werden, fundierte Entscheidungen zu treffen, die sich langfristig positiv auf die Nachhaltigkeit auswirken. Damit trägt die SFDR dazu bei, den Markt für nachhaltige Geldanlagen zu stärken und eine verantwortungsvolle Kapitalallokation zu fördern.

Die Offenlegungsverordnung wurde durch die Delegierte Verordnung ergänzt. Diese definiert den genauen Inhalt, die Methodik und die Präsentation der zu veröffentlichenden Informationen fest bzw. die genau zu erfassenden Nachhaltigkeitsindikatoren und verbessert damit deren Qualität und Vergleichbarkeit. Die ersten Regulatory Technical Standards (RTS) gelten seit dem 1. Januar 2023.

Was besagt die Offenlegungsverordnung?

Die Offenlegungsverordnung soll für mehr Transparenz und Klarheit in Bezug auf nachhaltige Investitionen schaffen. Sie verlangt von Finanzmarktteilnehmern und Finanzberatern, Informationen über Umwelt-, Sozial- und Governance-Kriterien offenzulegen, um Anleger über die Nachhaltigkeit ihrer Investitionen zu informieren. Die Offenlegungsverordnung besteht aus zwei Hauptteilen: der Pflicht zur Offenlegung von Nachhaltigkeitsinformationen und der Pflicht zur Integration von Nachhaltigkeitsrisiken in den Anlageentscheidungsprozess. Dadurch sollen Anleger in die Lage versetzt werden, bessere Entscheidungen zu treffen, die sowohl finanziell rentabel sind als auch positive Auswirkungen auf Umwelt und Gesellschaft berücksichtigen.

Wer fällt unter die Offenlegungspflicht?

Die Sustainable Finance Disclosure Regulation spielt im Finanzsektor eine entscheidende Rolle, da sie einen klaren Rahmen für die Integration von Nachhaltigkeitsaspekten in die Anlagestrategien vorgibt. Gemäß Artikel 2 der SFDR umfasst die Regulation Finanzmarktteilnehmer wie beispielsweise Investmentfonds, Vermögensverwalter, Pensionsfonds, Versicherungsunternehmen und Finanzberater. Die Verordnung gilt aber nicht nur für EU-weite Unternehmen, sondern auch für Drittländer wie z.B. die Schweiz, sofern sie ihre Dienstleistungen innerhalb der EU anbieten oder dort ihren Sitz haben. Insgesamt soll die Verordnung dazu beitragen, die Transparenz und Vergleichbarkeit im Bereich des nachhaltigen Finanzwesens zu verbessern und Anlegern fundierte Entscheidungen zu ermöglichen.

Unterschiede zwischen unternehmens- und produktbezogenen Offenlegungspflichten

Unter den unternehmensbezogenen Offenlegungspflichten ist Artikel 4 SFDR essenziell, denn dieser regelt das PAI-Statement (Principal-Adverse-Impacts-Statement), welches Transparenz auf den Webseiten der Finanzmarktteilnehmer fordert. Konkret bedeutet dies, dass Finanzmarktteilnehmer darüber informieren müssen, ob sie die wichtigsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren berücksichtigen. Sollten sie dies tun, sind sie beispielsweise dazu verpflichtet, Art und Umfang ihrer Tätigkeiten offenzulegen, unter anderem ihren CO₂-Fußabdruck. Werden die nachteiligen Auswirkungen auf die Nachhaltigkeitsfaktoren nicht berücksichtigt, müssen sie dies begründen.

In Bezug auf die produktbezogenen Offenlegungspflichten sind Artikel 6, 8 und 9 SFDR relevant. Danach müssen Finanzmarktteilnehmer für jedes Finanzprodukt, das den Anforderungen der EU-Offenlegungsverordnung entspricht, Informationen über die Berücksichtigung von Nachhaltigkeitsrisiken bei ihren Anlageentscheidungen bereitstellen. Weitere Anforderungen gelten insbesondere dann, wenn die Finanzprodukte mit ökologischen und/oder sozialen Merkmalen beworben (Artikel 8 SFDR) oder als nachhaltige Investition vermarktet werden (Artikel 9 SFDR). Artikel 11 SFDR gilt daher für solche Finanzprodukte und sieht eine regelmäßige Berichterstattung darüber vor, inwieweit diese Nachhaltigkeitsziele erreicht werden. Darüber hinaus sind sie nach Art. 10 SFDR verpflichtet, die nach Art. 8, 9 und 11 SFDR erforderlichen Informationen auch auf ihrer Website zu veröffentlichen.

Die EU-Offenlegungsverordnung konkretisiert die Pflichten in der Delegierten Verordnung, welche technische Regulierungsstandards (Regulatory Technical Standards) für die Offenlegungspflichten gemäß der Artikel 4, 7, 8, 9, 10 und 11 SFDR festlegt.

LkSG, CSRD, HinSchG - jetzt alle Gesetze in der Praxis umsetzen

Mit der lawcode Suite gelingt Ihnen die Umsetzung rechtskonform, einfach und sicher. Mehr in einem persönlichen Gespräch mit unseren Experten erfahren.

Rolle von Transparenz und Berichterstattung

Transparenz und Berichterstattung spielen im Rahmen der Sustainable Finance Disclosure Regulation eine zentrale Rolle. Unternehmen müssen genaue Informationen über ihre Nachhaltigkeitspraktiken und -ziele offenlegen, um die Anforderungen der Verordnung zu erfüllen. Dies ermöglicht es Investoren und anderen Marktteilnehmern, fundierte Entscheidungen im Einklang mit ihren Nachhaltigkeitszielen zu treffen. Die Transparenz fördert Vertrauen in den Markt und schafft eine solide Grundlage für nachhaltige Investitionen. Durch eine klare Berichterstattung können Unternehmen ihre ESG-Performance effektiv kommunizieren und das Bewusstsein für ökologische und soziale Belange stärken. Eine transparente Kommunikation ist entscheidend, um die Ziele zu erreichen und den Übergang zu einer nachhaltigeren Finanzwirtschaft zu unterstützen.

Kategorisierung von Nachhaltigkeitsfonds: Wie die ESG-Kriterien die Zukunft gestalten

Die Kategorisierung von Nachhaltigkeitsfonds ist ein wichtiger Schritt zur Förderung nachhaltiger Investments. Durch klare Vorgaben und Transparenz schafft das Regelwerk eine Grundlage für Anleger, um die Nachhaltigkeit von Fonds besser zu verstehen. Unter Berücksichtigung von ESG-Kriterien ermöglicht die Regulation eine differenzierte Einordnung von Investmentprodukten. Investoren erhalten so fundierte Informationen über den Nachhaltigkeitsgrad eines Fonds und können gezielter in ESG-konforme Produkte investieren. Die Kategorisierung dient auch dem Schutz der Anlegerinteressen und fördert das Vertrauen in den nachhaltigen Finanzmarkt. Unternehmen sind aufgefordert, die Offenlegungspflichten gemäß der Regulation umfassend zu erfüllen, um ihre Nachhaltigkeitsbemühungen transparent darzustellen und sich positiv im Markt zu positionieren.

Die SFDR kategorisiert nach 3 Produktklassen

-

Diese eher traditionellen Finanzprodukte berücksichtigen ESG-Merkmale bei der Investitionsentscheidung oder es wird erklärt, warum Nachhaltigkeitsrisiken nicht als relevant erachtet wurden. Dies ist auch als„Comply or explain“ bekannt.

Das Finanzprodukt erfüllt nicht die zusätzlichen Kriterien der Artikel 8 und 9 SFDR.

-

Diese Produkte werben mit ökologisch nachhaltigen und/oder sozialen Merkmalen.

-

Diese Finanzprodukte bezeichnen sich als „nachhaltige Investitionen“ und bestreben nachhaltige Ziele.

Herausforderungen und Chancen

Die Integration von Umwelt-, Sozial- und Governance-Kriterien gemäß der Regulation ist für Unternehmen von entscheidender Bedeutung. Durch die Berücksichtigung dieser Kriterien können sie nicht nur ökologische und soziale Auswirkungen minimieren, sondern auch langfristige Werte schaffen. Der Rahmen der SFDR stellt klare Anforderungen an die Offenlegung dieser Kriterien fest, um Transparenz und Verantwortlichkeit zu fördern. Unternehmen, die ESG-Faktoren in ihre Investitionsentscheidungen einbeziehen, leisten einen aktiven Beitrag zur nachhaltigen Entwicklung bei und erfüllen gleichzeitig regulatorische Anforderungen. Die Einbindung der Kriterien bietet eine Chance, positive Veränderungen voranzutreiben und langfristig erfolgreich zu sein, ist aber auch mit besonderen Herausforderungen verbunden. Es ist daher unerlässlich, dass sich Unternehmen mit den Anforderungen der Regulation auseinandersetzen.

Das Zusammenspiel mit anderen Vorschriften

Die EU-Taxonomie (EU Taxonomy), die Corporate Sustainability Reporting Directive (CSRD) und die Sustainable Finance Disclosure Regulation sind Bestandteile eines umfassenden "Nachhaltigen Finanzrahmens" der Europäischen Union, welcher Nachhaltigkeitskriterien für verschiedene Bereiche der Wirtschaft festlegt.

Was nachhaltig ist, bestimmt die EU-Taxonomie

Die Taxonomie-Verordnung trat am 1. Januar 2022 in Kraft und ist seit dem 1. Januar 2023 in die Offenlegungspflichten der SFDR integriert. Betroffen von diesem Zusammenspiel sind die produktbezogenen Offenlegungspflichten für Finanzprodukte nach Artikel 8 und 9 SFDR, die durch die Artikel 5 bis 7 der EU-Taxonomie-Verordnung ergänzt werden.

In der Praxis bedeutet dies, dass die Finanzprodukte nach Artikel 8 und 9 mit den Anforderungen der EU-Taxonomie vereinbar sein müssen bzw. offengelegt werden muss, dass diese Produkte im Einklang mit der EU-Taxonomie-Verordnung stehen. Die Vereinbarkeit der Finanzprodukte kann anhand von Kennzahlen und einer Taxonomie-Quote gemessen werden, die den Anteil nachhaltiger Investments in Relation zu den Gesamtinvestitionen setzt.

Auch die CSRD und SFRD gehen Hand in Hand

CSR-Reporting spielt in der Unternehmenswelt eine immer wichtigere Rolle: Durch die Veröffentlichung von Berichten über Umweltauswirkungen, sozialen Projekten und ethischen Standards zeigen Unternehmen ihre Verantwortung gegenüber der Gesellschaft.

Die Richtlinie ist am 5. Januar 2023 in Kraft getreten und legt fest, dass Unternehmen aus der Wirtschaft Nachhaltigkeitsinformationen über ihre Geschäftsaktivitäten veröffentlichen müssen. Finanzunternehmen, die den Bestimmungen der Regulation unterliegen, benötigen daher Nachhaltigkeitsinformationen von den Unternehmen, in die sie investieren, um ihren CSR-Pflichten nachzukommen. Beispielsweise muss über Treibhausgasemissionen berichtet werden.

Tipps für Unternehmen

Hier sind drei praktische Tipps im Umgang mit der Verordnung:

- Die Weiterentwicklung der Verordnung sollte nicht aus den Augen verloren werden: Die Leitlinien und Erläuterungen der Aufsichtsbehörden wie EBA, EIOPA und ESMA ändern sich kontinuierlich - bleiben Sie also immer auf dem neuesten Stand.

- Ein weiterer wichtiger Aspekt ist das Zusammenspiel von SFDR, EU-Taxonomie und CSRD. Es ist essenziell, diese Entwicklungen genau zu verfolgen, um stets auf dem aktuellen Stand zu sein.

- Es ist ebenso wichtig, Entwicklungen außerhalb Europas zu beobachten und zu berücksichtigen. Der globale Markt für nachhaltige Finanzen wächst stetig und internationale Standards können einen erheblichen Einfluss auf die europäische Regulierung haben. Daher müssen wir auch Trends und Initiativen in anderen Regionen wie den USA oder Asien im Auge behalten.

Es gilt also nicht nur statische Vorgaben einzuhalten, sondern sich laufend über neue Richtlinien und Erläuterungen der Aufsichtsbehörden zu informieren. Nur so kann sichergestellt werden, den Anforderungen an Nachhaltigkeit und Transparenz im Finanzsektor gerecht zu werden.

Fazit

Zukunftsaussichten: Mehr Transparenz, Verantwortung und Nachhaltigkeit unter dem Einfluss der SFDR

Die Zukunftsaussichten unter dem Einfluss der Regulation sind vielversprechend. Mit ihrem klaren Fokus auf Transparenz, Verantwortung und Nachhaltigkeit wird sie einen positiven Wandel im Finanzsektor vorantreiben. Unternehmen und Investoren werden verstärkt dazu angehalten sein, ESG-Kriterien in ihre Entscheidungsprozesse zu integrieren und somit langfristige Werte zu schaffen. Die verstärkte Offenlegung nachhaltigkeitsbezogener Informationen wird es den Marktteilnehmern ermöglichen, fundiertere Investmententscheidungen zu treffen und gleichzeitig das Bewusstsein für Umwelt- und Sozialbelange zu stärken. Die SFDR wird somit nicht nur die finanzielle Performance verbessern, sondern auch einen wichtigen Beitrag zum globalen Wandel hin zu einer nachhaltigeren Wirtschaft leisten.

FAQ

-

Die Sustainable Finance Disclosure Regulation (SFDR) ist eine EU-Verordnung, die darauf abzielt, Transparenz und Vergleichbarkeit im Finanzsektor hinsichtlich nachhaltiger Investitionen zu erhöhen. Sie verpflichtet Finanzmarktteilnehmer und Finanzberater, offenzulegen, wie sie Nachhaltigkeitsrisiken in ihren Entscheidungsprozessen berücksichtigen und welche potenziellen negativen Auswirkungen ihre Investitionen auf Umwelt-, Sozial- und Governance-Faktoren (ESG) haben.

Ziel der SFDR ist es, Kapitalflüsse in nachhaltige Wirtschaftstätigkeiten zu lenken und Greenwashing zu verhindern, indem sie Anlegern ermöglicht, fundierte Entscheidungen auf Basis standardisierter Nachhaltigkeitsinformationen zu treffen.

-

Die SFDR betrifft primär Finanzmarktteilnehmer und Finanzberater innerhalb der EU. Zu den Finanzmarktteilnehmern zählen unter anderem Vermögensverwalter, Fondsanbieter, Versicherungsunternehmen und Pensionsfonds. Diese Akteure sind verpflichtet, Transparenz über die Berücksichtigung von Nachhaltigkeitsrisiken und -faktoren in ihren Investitionsentscheidungen und Beratungstätigkeiten zu schaffen. Ziel ist es, Anlegern klare und vergleichbare Informationen zu ökologischen, sozialen und Governance-Aspekten (ESG) der angebotenen Finanzprodukte bereitzustellen.

Indirekt wirkt sich die SFDR auch auf Unternehmen außerhalb des Finanzsektors aus. Finanzinstitute, die unter die SFDR fallen, benötigen detaillierte ESG-Informationen von den Unternehmen, in die sie investieren oder denen sie Finanzprodukte anbieten. Daher werden auch Nicht-Finanzunternehmen aufgefordert, ihre Nachhaltigkeitspraktiken offenzulegen, um den Informationsanforderungen der Finanzmarktteilnehmer gerecht zu werden.

-

Die SFDR verpflichtet Unternehmen zu weitreichenden Transparenzanforderungen. Diese verpflichten sie, systematisch Nachhaltigkeitsrisiken sowie die nachhaltigkeitsbezogenen Auswirkungen ihrer Investitionsentscheidungen und Beratungstätigkeiten offen zu legen. Diese Offenlegungen erfolgen auf Unternehmens- und Produktebene und umfassen:

- Strategien zur Einbeziehung von Nachhaltigkeitsrisiken: Unternehmen müssen darlegen, wie sie Nachhaltigkeitsrisiken in ihren Investitionsentscheidungen berücksichtigen.

- Berücksichtigung nachteiliger Nachhaltigkeitsauswirkungen: Unternehmen mit mehr als 500 Mitarbeitern sind verpflichtet, die wichtigsten nachteiligen Auswirkungen ihrer Investitionsentscheidungen auf Nachhaltigkeitsfaktoren offenzulegen.

- Produktbezogene Offenlegungen: Je nach Klassifizierung des Finanzprodukts (Artikel 6, 8 oder 9 SFDR) müssen spezifische Informationen bereitgestellt werden, insbesondere in vorvertraglichen Dokumenten, auf der Website und in regelmäßigen Berichten.

Diese Maßnahmen zielen darauf ab, Transparenz zu schaffen und Anlegern fundierte Entscheidungen im Hinblick auf nachhaltige Investitionen zu ermöglichen.

-

Die SFDR klassifiziert Finanzprodukte in drei Kategorien gemäß den Artikeln 6, 8 und 9, um Transparenz über die Berücksichtigung von Nachhaltigkeitsaspekten zu schaffen:

- Artikel 6: Produkte, die keine spezifischen Nachhaltigkeitsmerkmale aufweisen oder Nachhaltigkeitsrisiken nicht berücksichtigen. Anbieter müssen offenlegen, ob und wie sie Nachhaltigkeitsrisiken in ihren Investitionsentscheidungen einbeziehen oder erklären, warum diese Risiken als nicht relevant erachtet werden.

- Artikel 8: Auch als "hellgrüne" Produkte bezeichnet, fördern sie ökologische und/oder soziale Merkmale, ohne jedoch ein explizites nachhaltiges Anlageziel zu verfolgen. Diese Produkte integrieren ESG-Kriterien in ihren Investitionsprozess und müssen transparent darlegen, wie diese Merkmale erfüllt werden.

- Artikel 9: Bekannt als "dunkelgrüne" Produkte, streben sie ausdrücklich nachhaltige Investitionsziele an. Solche Produkte investieren gezielt in Aktivitäten, die einen positiven Beitrag zu Umwelt- oder Sozialzielen leisten, und müssen detailliert offenlegen, wie diese Ziele erreicht werden sollen.

Diese Klassifizierung soll Anlegern helfen, fundierte Entscheidungen zu treffen und die Nachhaltigkeitsansprüche von Finanzprodukten besser zu verstehen.

-

Die SFDR, die CSRD und die EU-Taxonomie sind zentrale Bestandteile des EU-Rahmenwerks für nachhaltige Finanzen, die jeweils unterschiedliche Schwerpunkte haben. Die SFDR verpflichtet Finanzmarktteilnehmer offenzulegen, wie sie Nachhaltigkeitsrisiken in ihren Investitionsentscheidungen berücksichtigen, um Transparenz zu schaffen und Greenwashing zu verhindern. Die CSRD erweitert die Anforderungen an die Nachhaltigkeitsberichterstattung für Unternehmen, indem sie detaillierte Offenlegungen zu Umwelt-, Sozial- und Governance-Aspekten vorschreibt, um die Qualität und Vergleichbarkeit der Berichte zu verbessern. Die EU-Taxonomie dient als Klassifizierungssystem, das definiert, welche wirtschaftlichen Aktivitäten als ökologisch nachhaltig gelten, und bietet somit Investoren und Unternehmen eine klare Orientierung für nachhaltige Investitionen.

-

Die Disclosure Regulation wurde am 10. März 2021 eingeführt und verpflichtet Unternehmen dazu die Offenlegungspflichten bezüglich der Integration von Nachhaltigkeitsrisiken in ihren Investitionsentscheidungen einzuhalten. Am 1. Januar 2023 traten die detaillierten technischen Regulierungsstandards (Level 2) in Kraft, die präzisere Vorgaben für diese Offenlegungen enthalten. Finanzmarktteilnehmer sind im ersten Schritt dazu verpflichtet, bis zum 30. Juni 2023 ihre ersten Berichte über die wichtigsten nachteiligen Auswirkungen (Principal Adverse Impacts, PAI) für das Kalenderjahr 2022 zu veröffentlichen. Diese schrittweise Umsetzung zielt darauf ab, Transparenz im Finanzsektor zu erhöhen und nachhaltige Investitionen zu fördern.

-

Die Nichteinhaltung der Vorgaben kann für Unternehmen in der EU ernsthafte Konsequenzen nach sich ziehen. Die genauen Sanktionen variieren je nach nationaler Gesetzgebung der einzelnen Mitgliedstaaten. In Deutschland überwacht die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die Einhaltung der SFDR-Pflichten. Bei Verstößen können Maßnahmen wie Verwarnungen, Bußgelder oder andere aufsichtsrechtliche Sanktionen verhängt werden. Die Höhe der Bußgelder richtet sich nach dem Schweregrad des Verstoßes und den entsprechenden nationalen Rechtsvorschriften.

-

Um den Anforderungen gerecht zu werden, sollten Unternehmen ihre aktuellen ESG-Praktiken bewerten und entsprechende Daten erfassen. Wichtig ist auch die Schulung der Mitarbeiter, um sicherzustellen, dass alle relevanten Personen die SFDR-Vorgaben kennen und umsetzen können. Zudem müssen Unternehmen die vorgeschriebenen Offenlegungspflichten erfüllen, einschließlich vorvertraglicher Informationen, Website-Veröffentlichungen und periodischer Berichte. Die Integration der Strategie in die Unternehmenspolitik und die Nutzung standardisierter Vorlagen der Europäischen Kommission tragen ebenfalls zur Einhaltung der Vorschriften bei.

-

In erster Linie fördert sie Transparenz und Vergleichbarkeit von Nachhaltigkeitsinformationen im Finanzsektor. Durch die Einführung standardisierter Offenlegungspflichten zwingt die Verordnung Finanzmarktteilnehmer, genaue und überprüfbare Angaben zu ihren nachhaltigkeitsbezogenen Praktiken und Produkten zu machen. Dies erschwert es Unternehmen, sich fälschlicherweise als umweltfreundlich darzustellen, und schützt Investoren vor irreführenden Informationen. Allerdings gibt es Diskussionen darüber, ob die aktuellen Kategorien ausreichen, um Greenwashing effektiv zu verhindern. Kürzlich haben EU-Berater vorgeschlagen, die bestehenden Artikel-8- und Artikel-9-Kategorien durch neue Klassifizierungen wie "Sustainable", "Transition" und "ESG Collection" zu ersetzen, um die Transparenz weiter zu erhöhen und das Risiko von Greenwashing zu minimieren.

-

Die Sustainable Finance Disclosure Regulation erhöht die Transparenz für Investoren und Anleger, indem sie Finanzmarktteilnehmer verpflichtet, detaillierte Informationen über die Berücksichtigung von Umwelt-, Sozial- und Governance-Kriterien in ihren Investitionsentscheidungen offenzulegen. Dies ermöglicht es Anlegern, fundierte Entscheidungen zu treffen und Investitionen entsprechend ihren Nachhaltigkeitspräferenzen auszuwählen. Durch standardisierte Offenlegungspflichten werden Vergleichbarkeit und Vertrauen in nachhaltige Finanzprodukte gestärkt, wodurch das Risiko von Greenwashing reduziert wird.